Преимущества специального налогового режима:

- освобождение от уплаты НДФЛ в размере 13% за себя, но за наемных работников платить обязан;

- налоговая простота расчетов, при применении одного из методов: либо со всего дохода 6%, либо 15% с суммы, составляющей разницу между учтенными доходами и расходами

Однако налоговая может отказать предпринимателю по некоторым причинам:

- наличие зарегистрированных филиалов или представительств;

- если ИП является работодателем и заключил официально трудовые договора со 100 и более работниками;

- остаточная стоимость имущества оценивается в сумму свыше 100 млн.рублей;

- итоговый полученный доход за год не более 60 млн.рублей;

- при наличии долевого участия иных предприятий, составляющего более ¼ доли, но для ИП такое условие неактуально;

- доходы за предшествующие подаче заявления 3 квартала текущего года не более 45 млн. рублей.

Когда и как подается заявление на УСН на 2019 год для ИП

Кто может подать заявление о переходе на УСН:

- Новые предприниматели:

- одновременно с формой Р21001 на регистрацию гражданина в качестве индивидуального предпринимателя;

- в течении 30 дней с момента регистрации ИП или ООО

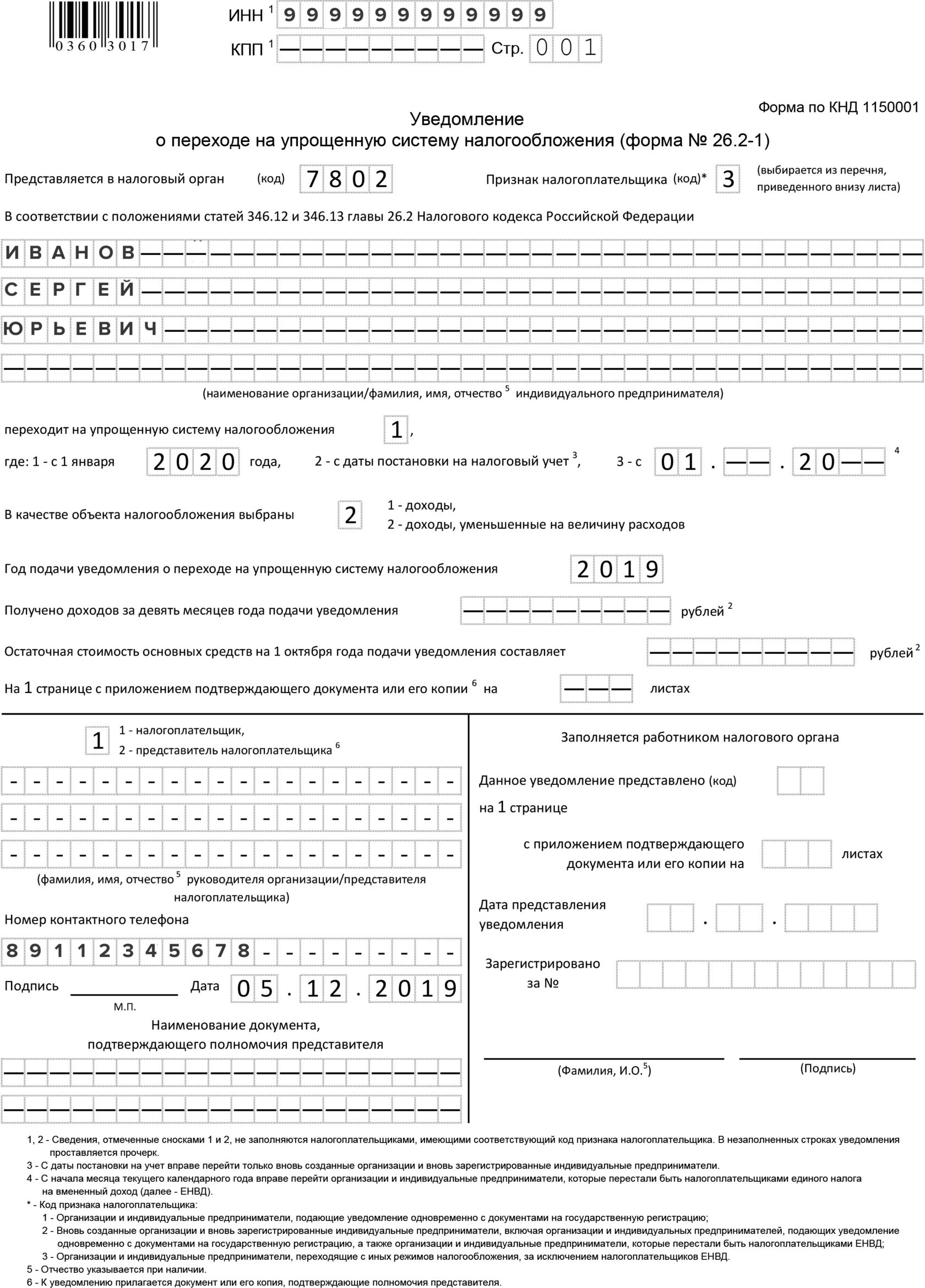

Бланк уведомления

Приказом ФНС от 02.11.2012 № ММВ-7-3/829@ утверждена форма уведомления о переходе на УСН № 26.2-1 (КНД 1150001). Следует отметить, что она носит рекомендательный характер. Однако, органы ФНС советуют придерживаться ее и заполнять все реквизиты максимально точно, чтобы избежать разногласий с инспектором.

▶ ▶ ▶ Заявление о переходе на упрощенную систему налогообложения

В бланке вверху страницы обязательно наличие:

- штрих-кода с цифрами 0360 3017 в левом углу;

- указание на форму по КНД 1150001 в правом.

Образец заполнения заявления в 2019 году

Все буквы прописываются заглавными печатными, пустые ячейки прочеркиваются знаком «тире». Если оформляется от руки, то пастой черного цвета.

Используйте полезные сервисы для быстрого поиска:

Пример заполнения: